سیگنال سپردههای بانکی به آینده سرمایهگذاری

به گزارش بورسان تردید نسبت به انتظارات آینده شکاف نسبتا قابل توجهی در ترکیب سپردههای بانکی ایجاد کرده است. آخرین دادههای بانک مرکزی از ارقام پولی بهمنماه نشان میدهد علی رغم گرفته شدن سرعت افزایش ماهانه نقدینگی و پایه پولی (به ترتیب ۲.۷ و ۲.۲) اما رشد شدید (۹۰۰ همت طی دو سال) سپردههای دو ساله و از طرف دیگر حرکت قسمتی از نقدینگی به سمت سپردههای جاری خبر از بروز شکافی میدهد که بخشی از آن را در رشد اخیر دلار، سهام و مسکن اسفند دیدیم و بخشی از آن را نیز در افزایش اضافه برداشت بانکها از بانک مرکزی مشاهده میکنیم که در همین گزارش نیز عامل اساسی رشد پایه پولی بوده است. با این حال از یک جهت این دو گانگی جنبه مثبتی دارد و آن هم اینکه بخش مناسبی از نقدینگی به سمت سپردههای بلندمدت رفته که نشانهای است از کاهشی دیدن انتظارات تورمی و حتی کاهش احتمالی سود کوتاهمدت در سال ۱۴۰۱.

رشد نقدینگی و پایه پولی در بهمن ۱۴۰۰

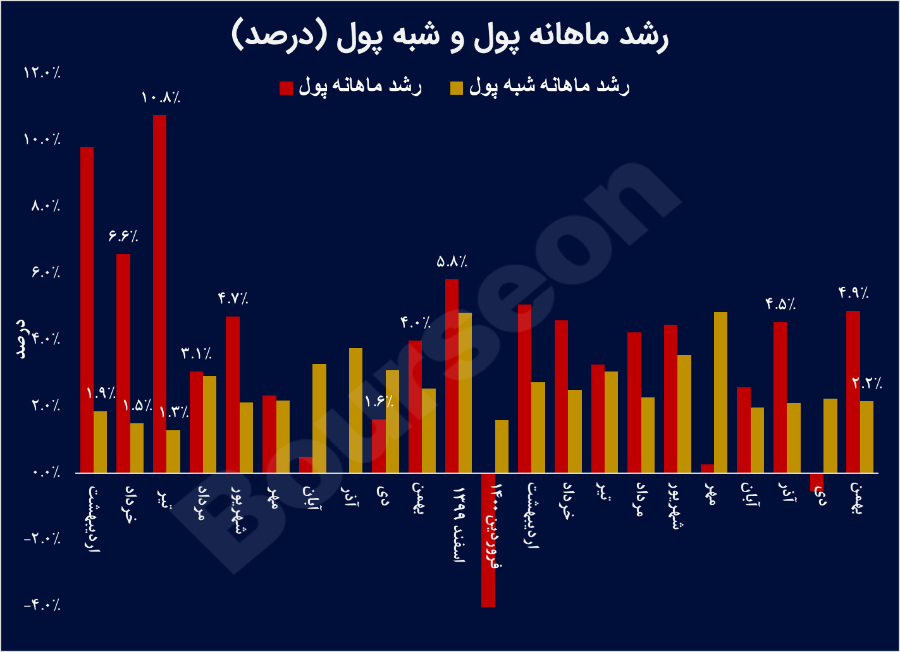

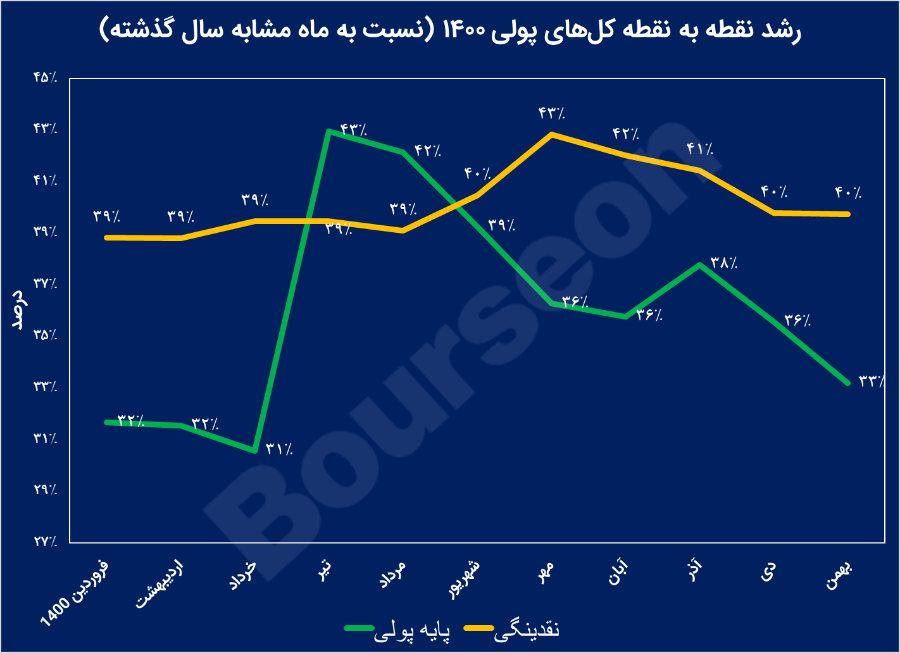

طبق اعلام بانک مرکزی نقدینگی و پایه پولی در بهمن ۱۴۰۰ به ترتیب رشد ۲.۷ و ۲.۲ درصدی داشته که بر این اساس نقدینگی به رقم ۴۶۲۰ هزار میلیارد تومان (همت) و پایه پولی به مبلغ ۵۸۱ همت رسیده است. همانطور که در نمودار زیر مشاهده میکنیم رشد نقطه به نقطه نقدینگی و پایه پولی چند ماهی است که کاهشی شده است هر چند که هنوز نیز رشد مطلق آن بسیار بالا است. با این حال ارقام رشد ماهانه این دو متغیر مجددا در بهمن ۱۴۰۰ به بالای دو درصد بازگشته که رشد بالایی است. اما چرا این اتفاق افتاده است؟

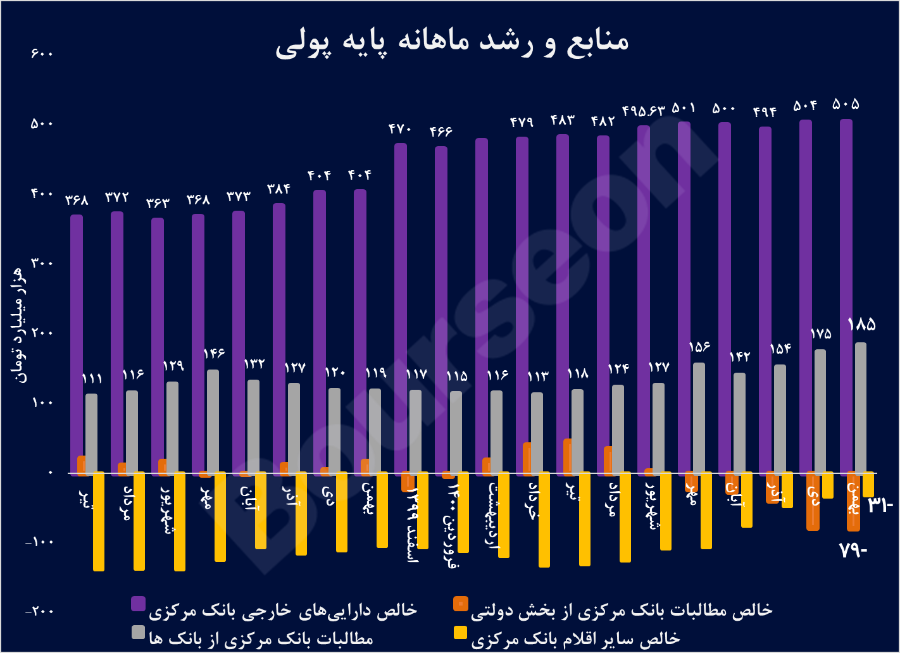

رشد پایه پولی منبعث از عم لیات بانکها

همانطور که در نمودار زیر مشاهده میکنیم پایه پولی متشکل از سه جزء اساسی است. جزء اول خالص داراییهای خارجی است که میزان مطالبات بانک مرکزی از بخش خارجی را نشان میدهد.جزء دوم نیز مطالبات از بخش دولتی است که رابطه بانک مرکزی با نهاد دولت را تنظیم میکند و در جزء سوم نیز مطالبات از بخش بانکی است که به نوعی بده بستان بانک مرکزی و شبکه بانکی در این قسمت دیده میشود. تقریبا تا پاییز سال گذشته عامل اصلی رشد پایه پولی افزایش خالص داراییهای خارجی بانک مرکزی بوده که باعث شده رشدهای ماهانه پایه پولی ارقامی بالاتر از دو درصد باشد. اما پس از مدتی جای این مساله را اضافه برداشت بانکها از بانک مرکزی گرفت که دو دلیل عمده داشت. دلیل اول فشار اضافه دولت جدید بر شبکه بانکی بود و دلیل دیگر نیز مدیریت پرریسک این بانکها است که به سمت ناترازی و افزایش ریسک نقدینگی حرکت کردند. اما دلیل دیگری نیز میتواند عامل این مساله باشد.

اضافه برداشت بانکها از بانک مرکزی و رشد درونزای نقدینگی

هنگامی که به ترکیب سررسید سپردهها در بهمن ۱۴۰۰ نگاه میکنیم متوجه میشویم که از حدود ۴۶۲۰ همت نقدینگی حدود ۹۰۰ همت آن در سپردههای دو ساله بوده است. این ترکیب در بهمن ۱۳۹۸ کمتر از چهار همت بوده در حالی که نقدینگی حدود ۲۰۰۰ همت بوده است. در نتیجه شاهد سیل حرکت از پولهای نقدشونده به سمت سپردههای بلندمد

ت هستیم که این مساله در بهمن ۱۴۰۰ نسبت به بهمن ۱۳۹۹ منجر به رشد ۱۹۱ درصدی حسابهای سپرده دو ساله شده است. در نتیجه انتظار طبیعی است که کل شبکه بانکی نیاز بیشتری به نقدینگی داشته باشد چرا که باید به صورت ماهشمار سود این سپردهها را بدهد و بخشی از این مساله خود را در اضافه برداشت بانکها از بانک مرکزی نیز نشان میدهد؛ چرا که عمده نقدینگی ایجاد شده در سال ۱۴۰۰ به سمت سپردههای دو ساله رفته است. اما جدا از این مساله شاهد رشد نسبی بخش غیر بهرهپذیر نیز هستیم.

رشد پول و شکاف نسبی در انتظارات آینده

افزایش رشد ماهانه پول در ماههای بهمن و دی باعث شده که سهم پول از شبه پول مجددا در بهمن به ۲۴.۷ درصد برسد که این شاخص در ایام اوج خود که تابستان ۱۴۰۰ بود حدود ۲۶ درصد بود. در نتیجه بخشی از نقدینگی ایجاد شده طی ماههای اخیر نیز به سمت سپردههایی رفته که به آنها سود تعلق نمیگیرد و به نوعی میتوان آن را آماده حمله به سایر بازارها در نظر گرفت. در نتیجه با کنار هم گذاشتن این دو شاهد (رشد شدید سپردههای دو ساله (و نه یکساله) و نیز رشد نسبی سهم پول از شبه پول)میتوان انتظار داشت که دو نوع سرمایهگذار در اقتصاد ایران در حال تصمیمگیری هستند. نوع اول انتظار ثبات در آینده اقتصاد را دارند و به سپردههای بلندمدت کوچ کردهاند و نوع دوم نیز انتظار بیثباتی را دارند و به سمت داراییهای نقدشونده میروند.